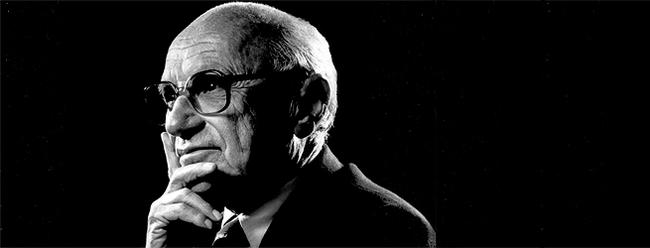

¿Refutó Milton Friedman a los austriacos?

¿Refutó Milton Friedman a los austriacos?

Juan Ramón Rallo

Circula por internet la conveniente leyenda de que Milton Friedman refutó empíricamente la teoría austriaca del ciclo económico al demostrar que no existía relación alguna entre las reducciones de los tipos de interés por parte de la Reserva Federal y las crisis económicas. Como es sabido, Mises y Hayek(entre otros) pretendieron explicar la recurrencia de períodos de auge y depresión aduciendo que el sistema bancario (no necesariamente la banca central) conseguía reducir de manera artificial los tipos de interés, incentivando con ello un período de malas inversiones generalizadas (boom) que inexorablemente conduciría a su colapso y posterior reajuste (depresión). Por tanto, si Friedman verdaderamente hubiese demostrado la ausencia de correlación entre reducciones de los tipos de interés y las crisis, debería uno plantearse si la teoría austriaca adolece, en efecto, de alguna falla interna. Pero ¿es así? ¿De verdad Friedman enterró la teoría miseana y hayekiana de las depresiones?

Pues no. De entrada, Friedman en ningún momento estudió la correlación entre reducciones de los tipos de interés y crisis económicas; pero, además, aunque lo hubiese hecho, probablemente se habría visto forzado a reconocer que sí existe una fuerte vinculación entre ambos fenómenos.

Lo que, en cambio, analizó Friedman en 1964 y en 1993fue otro asunto distinto: ¿existe correlación entre la intensidad de un período de expansión económica y la intensidad del subsiguiente período de recesión? Y la conclusión que alcanzó fue que no, que la duración e intensidad de las depresiones era básicamente aleatoria: en algún momento, y por algún motivo, la economía encallaba y lo hacía con variables niveles de gravedad. El de Chicago, sin embargo, sí encontró una relación entre la intensidad de esas aleatorias recesiones y el brío de la recuperación subsiguiente: crisis medianas eran seguidas por recuperaciones medianas y crisis vigorosas por recuperaciones igualmente vigorosas. Era, pues, como si la economía se situara normalmente sobre su tendencia de crecimiento a largo plazo y, de vez en cuando, se fuera descolgando en forma de crisis transitorias: es lo que Friedman denominó su Plucking model.

A juicio del de Chicago, el hecho de que no hubiese relación entre la expansión económica previa y la recesión posterior sembraba "serias dudas sobre la veracidad de aquellas teorías que consideran que la causa de las depresiones profundas se debe a los excesos cometidos durante la expansión previa (el ciclo económico de Mises, como claro ejemplo)". Pero¿realmente la teoría austriaca es incompatible con las observaciones empíricas que realiza Friedman?Me temo que, para desgracia de quienes se escudan en el de Chicago, no.

Primero porque, como el propio Friedman reconocía en sus artículos, existe un obstáculo muy considerable para llegar a tal desenlace: ¿cómo definimos el período de expansión al que vinculamos el período de depresión subsiguiente? La opción más sencilla es la que adoptó el de Chicago: tomar como expansión el período inmediatamente posterior a la última recesión. Mas esta elección tiene un problema: ¿qué sucede si buena parte de la magnitud de las crisis se debe a las distorsiones acumuladas e insuficientemente depuradas durante las anteriores crisis? Por ejemplo, gran parte de la intensidad de la crisis actual se puede explicar no sólo por las malas inversiones y el sobreendeudamiento que se acumuló entre 2001 (última recesión) y 2008, también por los desequilibrios gestados con anterioridad a 2001: no olvidemos que en esa fecha Alan Greenspan consiguió reinflar la burbuja crediticia antes de que una recesión que apenas duró nueve meses consiguiera purgar todos los errores acumulados. Sólo por esto los resultados de Friedman, como él mismo admitía, deberían ser puestos en cuarentena.

Pero, en segundo lugar, existe una dificultad todavía mayor para considerar que el de Chicago efectivamente refutó a los de Viena: básicamente, queno es incompatible con la teoría austriaca. Ninguna economía puede operar en cada momento por encima del nivel que se deriva del pleno uso de sus recursos: cuando todos los factores estás ocupados, crecer todavía más es muy complicado. La cuestión, por tanto, es si la utilización plena que se realiza de esos recursos es sostenible o no (es decir, si esos factores están fabricando riqueza o, en cambio, se insertan en malos planes de negocio). Y de eso justamente trata la teoría austriaca del ciclo económico: pronosticar que la manipulación de los tipos de interés provocará no un exceso de inversiones en general, sino de malas inversiones (el perfil temporal y de riesgo de los planes de negocio será incompatible con las preferencias y necesidades de los ahorradores). Mises y Hayek no afirmaron que, durante los booms, la economía fuera a crecer por encima de su potencial (algo harto complicado), sino que crecería de manera insana y, en consecuencia, estaría condenada a pinchar. De nuevo, por consiguiente, las observaciones de Friedman no contradijeron en nada la teoría austriaca.

En definitiva, aunque pueda resultar muy cómodo apelar a la autoridad de Friedman para echar por tierra las ricas conclusiones alcanzadas por autores de la talla de Hayek o Mises a cuenta de los ciclos económicos, me temo que no sirve: no sólo plantea la cuestión de manera errónea, sino que llega a conclusiones plenamente compatibles con la teoría austriaca. Será menester, pues, buscar mejores argumentos.

No hay comentarios:

Publicar un comentario

"El único tirano que acepto en este mundo es mi propia voz interior." M.Gandhi